Beleggen in zilver is in 2024 populairder dan ooit. Aangewakkerd door het succes van particuliere beleggers en speculanten op Reddit en andere sociale media staat het edelmetaal ineens vol in de belangstelling. Geruchten van een mogelijke shortsqueeze maken de hype rondom zilver compleet. Maar los van alle speculatie is zilver een interessante belegging. In dit artikel leggen we je alles uit over de hype en speculatie, hoe je zilver kunt kopen, wat het verschil is tussen fysieke exposure of via een ETF en waarom zilver een interessante belegging kan zijn.

Zilver kopen via een ETF (tracker)

De gemakkelijkste manier om als belegger in zilver te stappen is door te beleggen in een Exchange Traded Fund (ETF) dat (gedeeltelijk) wordt gedekt door fysiek zilver.

De beste ETF’s voor zilver in Nederland

Wisdom Tree Physical Silver ($PHAG)

Wisdom Tree is een van de grootste aanbieders van edelmetalen ETF’s in Nederland. Het voordeel aan deze ETF is dat hij uitgedrukt is in Euro en je dus geen valutaconversie hoeft te doen. De ETF wordt gedekt door fysiek zilver in beheer van HSBC bank. $PHAG is verhandelbaar op de Euronext in Amsterdam.

Sprott Physical Silver Trust ($PSLV)

$PLSV is een grote zilver ETF die verhandeld wordt op de NYSE en verhandeld wordt in USD. Het voordeel van Sprott t.o.v. WT is dat de ETF groter en daarmee meer liquide is. Een nadeel van beleggen in deze ETF is dat, wanneer je je beleggingsrekening aanhoudt in EUR, je eerst een valutawissel waarbij je een gedeelte van je inleg kwijt bent aan de gehanteerde wisselkoers. Daarnaast is het zo dat veel brokers hogere transactiekosten rekenen wanneer je handelt op een buitenlandse beurs.

Voordelen van beleggen in zilver via een ETF

Door te beleggen in een zilver ETF heb je exposure tot de koers van zilver, zonder dat je de ongemakken ervaart van het fysieke edelmetaal. De meeste ETF’s tracken de koers van zilver vrijwel identiek, maar soms wijkt de waarde een klein beetje af, omdat er valutarisico’s aanwezig zijn wanneer je belegt in een ETF die niet in Euro’s wordt uitgedrukt.

Hoge liquiditeit

Een ander voordeel om te kiezen voor een ETF in plaats van fysiek zilver, is dat ETF’s veel meer liquide zijn. Het is gemakkelijker om in- en uit te stappen, omdat je de ETF gemakkelijk kunt aan- en verkopen op de beurs.

Nadelen van beleggen in zilver via een ETF

Er is echter ook een risico aan het gemak van een ETF.

Ontkoppeling van koersen fysieke vs. papieren markt

Het kan namelijk zo zijn, wanneer de zilverprijs in korte periode snel stijgt, de prijs van fysiek zilver loskoppelt van de ‘papieren’ ETF prijs. Doordat aan de vraag naar fysiek zilver op dat moment niet voldaan kan worden, komt er een ‘premium’ op het fysieke zilver dat direct geleverd kan worden. In dat geval profiteer je met de ETF minder van de prijsstijging van zilver. Voor een ontkoppeling van de koersen, moet er wel het een en ander gebeuren. Dit kan namelijk alleen voorkomen, wanneer de ETF’s hun fysieke levering niet meer na kunnen komen en de ETF beperkt gedekt is.

Geen volledige dekking

Er zijn veel vermoedens dat de meeste zilver ETF’s niet volledig zijn gedekt. Al jaren bestaat het vermoeden dat de ‘paper’ markten zwaar gemanipuleerd en onderdrukt worden. Je vertrouwd er daarom op dat de uitgever van de ETF de middelen heeft om de dekking te garanderen. Hierbij wordt vaak verwezen naar de hoeveelheid zilver die boven de grond is t.o.v. de hoeveelheid zilver die verhandeld wordt op financiële markten.

Afhankelijkheid van derde partijen

Wanneer je belegt in een zilver ETF ben je tenminste afhankelijk van 3 partijen:

- De broker waar je het product koopt

- De aanbieder van de ETF

- De partij die het onderliggende product opslaat/beheert

Wanneer er bij één van deze partijen iets misgaat, is de kans aanwezig dat je dit gaat merken in de koersen van de ETF of de mogelijkheid om het product te verhandelen.

In het verleden is vaak gebleken dat brokers bij grote prijsfluctuaties ingrijpen en je mogelijkheid om te handelen beperken. Dat is precies hoe er werd gehandeld door de Amerikaanse broker Robin Hood, toen de koersen van Gamestop en AMC in het begin van 2022 ontploften. Stel je eens voor dat je na een enorme koersstijging, om welke reden dan ook, ineens niet meer kunt kopen of verkopen; een horrorscenario voor elke belegger.

Overheidsrisico

Een andere derde partij die invloed kan uitoefenen op jouw ETF positie zijn overheden. In een noodsituatie waarbij de prijs van zilver door het dak schiet, is het niet onmogelijk te bedenken dat overheden gaan proberen om jouw zilver te confisceren of invloed op je posities uit te oefenen. Door fysiek zilver aan te houden verzeker je jezelf van dit risico.

Zilver mining aandelen kopen

Door aandelen in mijnbedrijven te kopen die zilver delven, kun je profiteren van de groeiende vraag naar zilver. Aandelen in mijnbedrijven volgen uiteraard niet exact de koers van de grondstof, omdat de koers hiervan van veel meer factoren afhankelijk is, maar het is wel aannemelijk dat wanneer de koers van zilver stijgt, aandelen van mijnbedrijven ook stijgen. Over het algemeen is beleggen in aandelen van mijnbedrijven volatieler en in sommige gevallen risicovoller dan beleggen in de grondstof. Mijnaandelen kunnen een goede toevoeging aan een gediversifieerd portfolio zijn.

Voordelen van aandelen in zilver mijnbedrijven

Profiteren van meer vraag naar zilver

Wanneer er meer vraag is naar zilver, kan het soms zijn dat de prijs van zilver niet direct stijgt. Dat komt namelijk omdat hiertegenover shorts worden gezegd die speculeren op een koersdaling, waarmee de huidige koers wordt gedrukt. In dat geval kan het slim zijn om ook in het bezit te zijn van aandelen in zilvermijnen. Deze bedrijven profiteren namelijk hoe dan ook van de verhoogde vraag naar zilver.

Bij ontkoppeling fysiek/papier een zeer goede hedge

In het geval van een ontkoppeling van de papieren zilverprijs met de fysieke zilverprijs is het zo dat zilvermijnen een betere hedge kunnen bieden dan een ETF. De zilvermijnen kunnen namelijk afzetten voor de fysieke prijs, wat vervolgens terugkomt in de omzet en winstcijfers. In dat geval profiteer je wel van de liquiditeit en het gemak van een ETF en dek je gedeeltelijk het risico van een ontkoppeling.

Dividend

Sommige mijnbedrijven keren dividend uit, waarmee je dus een passieve inkomstenbron hebt.

Nadelen van beleggen in zilvermijnen

Minder spreiding = meer risico

Door te beleggen in zilvermijnen, investeer je in bedrijven die een veel lagere marktkapitalisatie hebben dan bijv. een zilver ETF. Dit brengt meer risico met zich mee, omdat hierbij ook externe factoren zoals mismanagement in de organisatie.

Politieke risico’s

Overheidsregulatie of andere invloeden vanuit de politiek, kunnen ervoor zorgen dat zilvermijnen niet meer op 100% kunnen blijven opereren, of beperkt worden in hun activiteiten. Uiteraard komt dit de omzet en winst van het bedrijf niet ten goede, terwijl de zilverprijs op dit soort moment wel flink kan stijgen: er is namelijk minder aanbod in de toekomst.

Kans op bedrijfsfalen

Ook kan het zijn dat een mijnbedrijf ervoor kiest om te investeren in het ‘exploren’ van een nieuw gebied om zilver te winnen. Hierbij bestaat natuurlijk kans dat er een gebied wordt gevonden waar veel zilver te vinden is, maar het kan ook zijn dat de hoeveelheid zilver die te mijnen valt in een gebied tegenvalt. Wanneer dit onsuccesvol blijkt te zijn, zal je dit terug gaan zien in de koers van het aandeel, terwijl de koers van een zilver ETF dan omhoog zou kunnen gaan (omdat er minder aanbod is).

Beste zilvermijn aandelen

Er zijn verschillende zilvermijn bedrijven in de wereld. Om het minste risico te lopen, doe je er goed aan om te beleggen in diverse bedrijven die opereren in meerdere jurisdicties. Door te kiezen voor een mijnbedrijf met een lagere marktkapitalisatie loop je doorgaans meer risico, maar kunnen de potentiële winsten ook positiever uitpakken.

Hieronder benoemen we 4 grote zilvermijn aandelen

- Silvercorp Metal ($SVM)

- Adriatic Metals ($ADT)

- Mag Silver Corp ($MAG)

- First Majestic Silver ($AG)

Fysiek zilver kopen

Door fysiek te kopen, loop je het minste risico. Wanneer je voorkeur geeft aan de optie met de meeste zekerheid, en je bent niet van plan je zilver van dag-tot-dag te verhandelen, dan kun je het beste fysiek zilver kopen. In het geval van een extreme crisissituatie waarbij banken falen en omvallen, heb jij namelijk nog steeds het fysieke zilver in je hand. Daarnaast loop je geen risico dat derde partijen verkeerde keuzes maken. Daarentegen staat wel dat je minder liquiditeit hebt, je een forse premium betaald en het een behoorlijk gedoe is om zilver veilig op te slaan en te transporteren. Ook zijn er bij veel zilverhandelaren tekorten, waardoor de premium alleen maar toeneemt en het überhaupt lastig kan zijn om een aanbieder te vinden die voorraad heeft.

Voordelen van fysiek zilver kopen

Je bent eigenaar van het product

Bij alle mogelijkheden die we hierboven hebben behandeld om exposure tot de zilverprijs te krijgen, bezit je zelf daadwerkelijk niets van het onderliggende product. De enige manier om dit wel te krijgen en onafhankelijk te worden van derde partijen is door het product fysiek aan te schaffen. Op die manier heb je geen risico’s van derde partijen en leg je de verantwoordelijkheid volledig bij jezelf.

Bij ontkoppeling papier / fysiek bezit je de meeste waarde

Zoals eerder in dit artikel gesteld, zou het zo kunnen zijn dat de waarde van digitaal verhandeld zilver via ETF’s, futures, opties en derivaten op een gegeven moment scheef gaat lopen omdat digitale producten niet volledig gedekt zijn. In dat geval profiteer je met fysiek zilver van een veel hogere zilverprijs dan de prijs die je digitaal wordt gepresenteerd.

Je zet druk op ETF’s en zilverderivaten

Door fysiek zilver te kopen, zorg je ervoor dat er minder fysiek zilver op de markt beschikbaar is. Als genoeg mensen dit doen, kan dit zorgen voor schaarste op de markt waardoor ETF’s niet meer voldoende fysiek zilver kunnen aankopen om hun product gedekt te houden. Door fysiek te kopen zet je daarom een stok achter de deur voor ETF’s om ervoor te zorgen dat ze hun producten gedekt houden.

De beste hedge tegen (hyper)inflatie

In een crisissituatie waarbij bijvoorbeeld Euro’s heel snel hun waarde verliezen, grijpen mensen naar assets die hun waarde kunnen behouden. In zo’n situatie kunnen er gekke dingen gebeuren in de wereld, wat er voor kan zorgen dat je niet de mogelijkheid hebt om je digitale zilver of zilvermijn aandelen te verkopen, of enkel voor een te lage prijs. In een dergelijk geval biedt fysiek zilver een betere hedge tegen inflatie dan mijnaandelen of een zilver ETF.

Nadelen van fysiek zilver kopen

Bijna geen aanbod

Op dit moment zijn er flinke tekorten bij veel handelaren in zilver in heel de wereld. Dit zorgt ervoor dat er slechts beperkte voorraden zijn en lange levertijden. Het is dus lastig om een leverancier van zilver te vinden die voor een goede prijs en op korte termijn kan leveren. Wanneer je kiest voor levering met een langere termijn loop je meer risico; zolang het zilver niet in jouw handen ligt heb je niet de zekerheid dat je het krijgt. Je kunt je voorstellen dat wanneer de zilverprijs ineens een flinke stijging doormaakt, er veel andere kopers graag jouw bestelde zilver voor een betere prijs willen aanschaffen. In dat geval moet je de handelaar en zijn leverancier vertrouwen dat jouw zilver geleverd wordt voor de gestelde termijn.

Hoge premium

Tekorten in fysiek zilver bij leveranciers zorgt er ook voor dat, wanneer je een aanbieder kan vinden die zilver op voorraad heeft, je een flinke premium zult moeten betalen. Fysiek zilver heeft sowieso al een premium (vaak tot 20%) t.o.v. de spotprijs, maar in 2021 hebben we ook hogere premiums (tot 50%) gezien bij leveranciers van zilver. Uiteraard kan dit ook in je voordeel werken, wanneer de tekorten blijven oplopen, zal de premium op fysiek zilver ook toenemen. Dit zorgt uiteindelijk voor de eerder genoemde ontkoppeling van de fysieke en papieren zilverprijs.

BTW betalen

Voor fysieke levering van zilver betaal je in Nederland BTW. Doordat de margeregeling van toepassing is, komt dit neer op ongeveer 16% premium. Je kunt er ook voor kiezen om je zilver elders, bijvoorbeeld in een ‘douane entrepot’ in Zwitserland of Singapore op te laten slaan. Daar betaal je dan geen BTW over.

Lage liquiditeit

Fysiek zilver koop je niet om van dag tot dag mee te handelen. Dat zou veel te onhandig zijn, omdat je de fysieke baren of munten moet vervoeren en opslaan. Bovendien is het vinden van een koper voor fysiek zilver lastiger dan voor bijv. een ETF. Door de lage liquiditeit zit er ook vaak een ‘spread’ tussen de koop en verkoopkanten. Wanneer je bij een zilverhandelaar zilver koopt, is het realistisch dat zijn inkoopprijs voor hetzelfde zilverproduct lager ligt dan de prijs die jij betaald. Zou je je zilver direct weer willen verkopen, dan maak je dus verlies.

Waar koop je fysiek zilver?

In Nederland is de koop en verkoop van edelmetalen doorgaans minder populair dan bijv. in Duitsland en de Verenigde Staten. Daarom heb je hier ook minder aanbod. Op dit moment zijn er flinke tekorten, en je merkt dan ook dat er weinig leveranciers zijn die zilver kunnen leveren. Als ze wel kunnen leveren zit er vaak een flinke premium bovenop de spotprijs. Er zijn diverse betrouwbare aanbieders die zilver verkopen in Nederland.

Ook kun je ervoor kiezen om een fysieke winkel te bezoeken, zodat je wat je koopt eerst in je handen kunt houden. Vaak betaal je hier wel een hogere prijs dan online, maar je hebt andere voordelen zoals bijv. meer privacy.

Webwinkels die wij kunnen aanraden zijn o.a.:

- Hollandgold

- The Silver Mountain

- Goudstandaard

Populariteit van zilver in 2024

In de eerste maanden van 2021 is de vraag naar zilver ontzettend gestegen. Dit heeft verschillende redenen. Zo is er door stijgende koersen van de afgelopen jaren veel meer interesse in beleggen en maken veel mensen zich zorgen om de consequenties van de geldprinter die onbeperkt lijkt te lopen sinds de financiële crisis van 2008. Hieronder behandelen we verschillende redenen waarom zilver zo in trek is.

#Silversqueeze

Zoals hiervoor gesteld heeft beleggen en speculeren op financiële markten een gigantische vlucht genomen in sinds 2020. Mede hierdoor groeide de online community WallStreetBets op Reddit uit tot een gigantisch platform waar speculanten elkaar wisten te vinden. Traders binnen deze community zagen op een gegeven moment een unieke kans: er waren namelijk aandelen (bijv. $GME en $AMC) die door hedgefunds meer werden geshort (speculeren op een koersdaling) dan dat er aandelen van op de markt waren (naked shorts). Vanuit de community werd er massaal op gereageerd door deze aandelen te kopen of er opties op aan te schaffen. Het gevolg was dat er meerdere short squeezes volgden die de prijs van de onderliggende aandelen door het dak lieten schieten. De hedgefunds moesten hierbij de portemonnee trekken om de shorts te coveren.

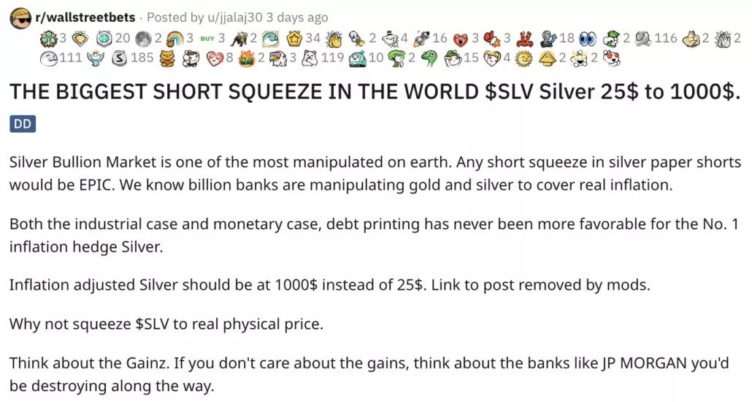

Terwijl dit hele spektakel op de financiële markt op gang kwam, zagen andere beleggers de kans om hetzelfde trucje uit te voeren op een grotere schaal. Er werd gesteld dat de zilvermarkten de meest gemanipuleerde markt is ter wereld, en dat alle grote banken short zijn op zilver. Door massaal zilver te kopen, zou er een shortsqueeze kunnen ontstaan, waar de grote banken de prijs voor zouden gaan betalen. De onderstaande post ging viral en werd door duizenden mensen omhoog gestemd. Hierna werd opgeroepen om massaal zilver, zilverderivaten, ETF’s en mining aandelen aan te schaffen. De hashtag #silversqueeze was dagenlang trending op twitter, en vele media berichtten over dit onderwerp.

Grote tekorten

Toen in 2020 de coronacrisis om de hoek kwam kijken ontstonden er al snel grote tekorten in zilvervoorraden bij handelaren. Hoewel de meeste handelaren hun reserves in 2020 weer enigzins konden aanvullen, zorgde de hype in 2021 voor nog grotere tekorten dan het jaar ervoor. Mede hierdoor is het nog steeds lastig om voor een eerlijke prijs met een minimale premium fysiek zilver aan te schaffen.

Inflatie en de geldprinter

Een andere factor die meespeelt in de populariteit van zilver is het feit dat de geldprinters (vermomd onder kwantitatieve verruiming) wereldwijd overuren maken. Zo was het in begin 2021 zelfs zo dat 40% van alle dollars die in omloop was in 2020 was gecreëerd. Doordat de totale hoeveelheid Euro’s en dollars in omloop zo snel groeit, zorgt dat ervoor dat de waarde van het bestaande geld afneemt. Ondanks dat deze inflatie volgens overheden en centrale banken niet terug te zien in de economie, zien we wel degelijk de gevolgen hiervan in waardevolle, schaarse assets. Om dit te constateren hoef je alleen maar naar de huizenmarkt te kijken of de aandelenmarkten die de afgelopen jaren door het dak gaan. Dit zijn overigens assets die niet worden meegenomen in het officiële inflatiecijfer. Dat is dan ook de reden dat de inflatie volgens centrale banken juist te laag is. In tijden van hoge inflatie vluchten beleggers doorgaans naar schaarse middelen zoals goud en zilver.

Is zilver een goede belegging? Fundamentals van zilver

Naast de redenen waarom zilver zo populair is, is het ook goed om te kijken naar de fundamentele eigenschappen van zilver. Hieronder leggen we de fundamentele case voor zilver uit.

Zilver is schaars: hedge tegen inflatie

Hierboven heb ik al even uitgelegd wat inflatie doet met de economie en fiatgeld. De schaarste van zilver voorkomt dat het snel in waarde kan verminderen. Je moet immers behoorlijk wat werk verrichten als je een nieuwe hoeveelheid zilver uit de grond wilt trekken en op de markt wilt brengen. Om dit te kwantificeren is het slim om te kijken naar de stock/flow ratio van zilver en goud. In dit cijfer wordt de stock: de totale hoeveelheid van het goed en de supply: de hoeveelheid die jaarlijks op de markt komt, met elkaar gecombineerd. De stock-to-flow ratio van zilver bedraagt op dit moment 22 en die van goud 62. Dat betekent dat er 22 jaren voor nodig zijn om de volledige zilverproductie die op dit moment boven de grond is, vanaf nu te mijnen en te verwerken.

Deze schaarsheid maakt zilver een interessante belegging, want ondanks dat er veel Euro’s en dollars bijkomen in het systeem kan er maar een beperkte hoeveelheid zilver gewonnen worden, waardoor de prijs in Euro’s of dollars kan toenemen.

Goedkoper dan goud, toegankelijk

Ondanks dat goud schaarser is (stock-to-flow ratio van 62), is zilver een stuk toegankelijker. Voor velen is het met de huidige goudkoersen al lastig om te beleggen in fysiek goud. Voor een enkele 1 oz. munt betaal je met de huidige koers minimaal 1900€. Als je bedenkt dat edelmetalen toe gaan nemen in waarde in de toekomst, is het niet gek om te bedenken dat sommige mensen liever zilver kopen dan goud.

Bruikbaar in een noodsituatie

Juist het feit dat zilver goedkoper en minder schaars is dan goud, maakt het edelmetaal een stuk bruikbaarder in een noodsituatie. Wanneer, in een extreme situatie, bijvoorbeeld je Euro’s niets meer waard zijn, zul je met zilver alsnog gemakkelijk transacties kunnen uitvoeren. Met goud wordt dit moeilijk, want 1 gram goud is te waardevol om bijv. je boodschappen mee af te rekenen.

Koersmanipulatie in het verleden

Dit is een beetje een ‘conspiracy’, maar veel zilverliefhebbers geloven erin dat banken, industrieën en overheden al vanaf de jaren 60 structureel de zilverprijs laag proberen te houden door de markten te manipuleren. Omdat er veel industriële vraag is naar zilver zou het groei en innovatie kunnen remmen wanneer de zilverprijs zou terugkeren naar zijn daadwerkelijke waarde.

Zilver wordt minder gemijnd dan goud

Door de lagere prijs is zilver over het algemeen minder interessant voor mijnbedrijven. De meeste productie van zilver komt voort omdat het een bijproduct is van het mijnen naar andere grondstoffen. Dit zorgt er ook voor dat er jaarlijks minder zilver gemijnd wordt: de totale productie per jaar ligt ongeveer rond de 800.000.000 oz en de productie daalt de afgelopen jaren.

Industrieel gebruik van zilver

Doordat zilver sinds de jaren 60 van vorige eeuw veelvuldig een grote industriële toepassing vervult, wordt een groot gedeelte van de nieuwe zilver supply per jaar opgekocht door industrie. De industriële vraag naar zilver is ongeveer 500.000.000 en neemt jaarlijks toe. Wanneer de prijs van zilver omhoog gaat, zal er vanuit de industrie nog steeds vraag zijn naar zilver, wat de prijs nog verder omhoog kan werpen.

Goud/zilver ratio

Een populair argument om te stellen dat zilver ondergewaardeerd is, is de goud/zilver ratio. De prijs van een ons goud t.o.v. een ons zilver stijgt namelijk al een behoorlijke tijd. In de bovenstaande grafiek kun je dit goed zien. Veel beleggers in zilver verwachten dat de goud-zilver ratio weer gaart dalen, wat zou betekenen dat zilver in waarde gaat stijgen t.o.v. goud.

Passief inkomen genereren; alles wat je moet weten (inspirerende tips en voorbeelden)

Passief inkomen genereren; alles wat je moet weten (inspirerende tips en voorbeelden)  Wat is het gemiddelde rendement dat je met aandelen kunt behalen?

Wat is het gemiddelde rendement dat je met aandelen kunt behalen?  Wat zijn de beste wereldwijde ETF indexfondsen?

Wat zijn de beste wereldwijde ETF indexfondsen?  Wanneer moet je je aandelen verkopen?

Wanneer moet je je aandelen verkopen?  VWRL ETF Indexfonds; alles wat je hierover moet weten

VWRL ETF Indexfonds; alles wat je hierover moet weten  Aandelen kopen; dit moet je weten (+ 6 tips)

Aandelen kopen; dit moet je weten (+ 6 tips)  Beginnen met beleggen; dit moet je weten (9 uitgebreide tips)

Beginnen met beleggen; dit moet je weten (9 uitgebreide tips)  Penny Stocks; hoe werkt het en welke zijn populair? (2024)

Penny Stocks; hoe werkt het en welke zijn populair? (2024)  Copy trading; wat is het en werkt het? (13 tips)

Copy trading; wat is het en werkt het? (13 tips)  Beleggen in P2P Leningen: platformen, verdiensten en ervaringen

Beleggen in P2P Leningen: platformen, verdiensten en ervaringen